【超バランス型ETF】であるPFFで配当金生活は出来るのか?ETFをマスターして、投資ワールドを攻略せよ!

PFFとは

PFF(iShares Preferred and Income Securities ETF)とは、iシェアーズ優先株式&インカム証券ETFとよばれるETFです。

PFFは、ハイブリッド証券とICE上場優先証券で構成された指数に連動することを目指すインデックス運用のETFです。

PFFの特徴としては、優先株から構成されているという点です。

ETFについて詳しく知りたい方は以下の記事をどうぞ!

優先株とは

優先株とは、議決権などが制限される代わりに普通株よりも配当金などを優先的に受け取ることが出来る株式のことです。

議決権が制限されると、仮に企業の経営状況が悪化したときに、企業の経営に対して介入をすることが困難になります。

一方で、優先株を保有することで普通株を保有しているよりもより多くの配当金を受け取ることが出来る場合があります。

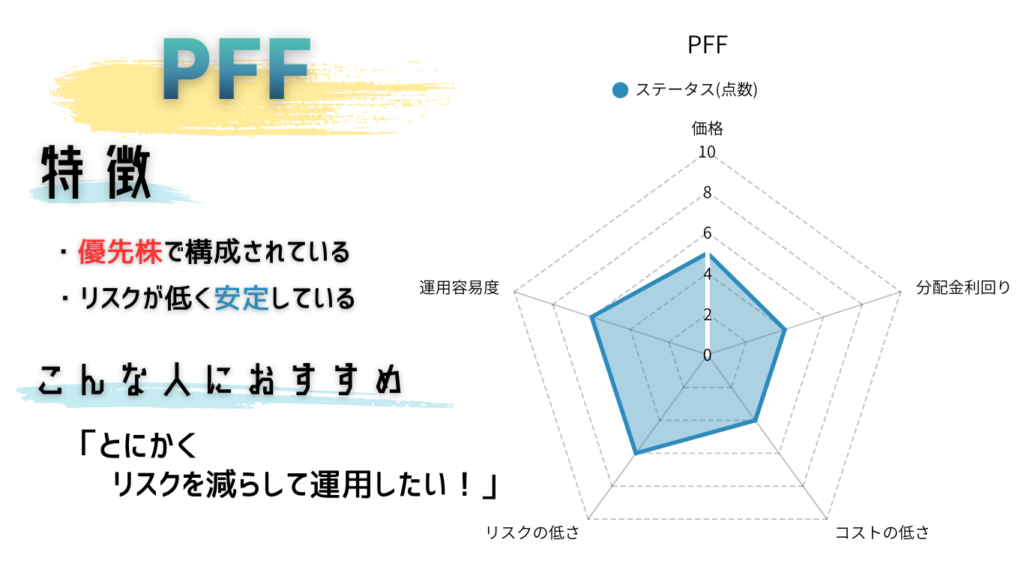

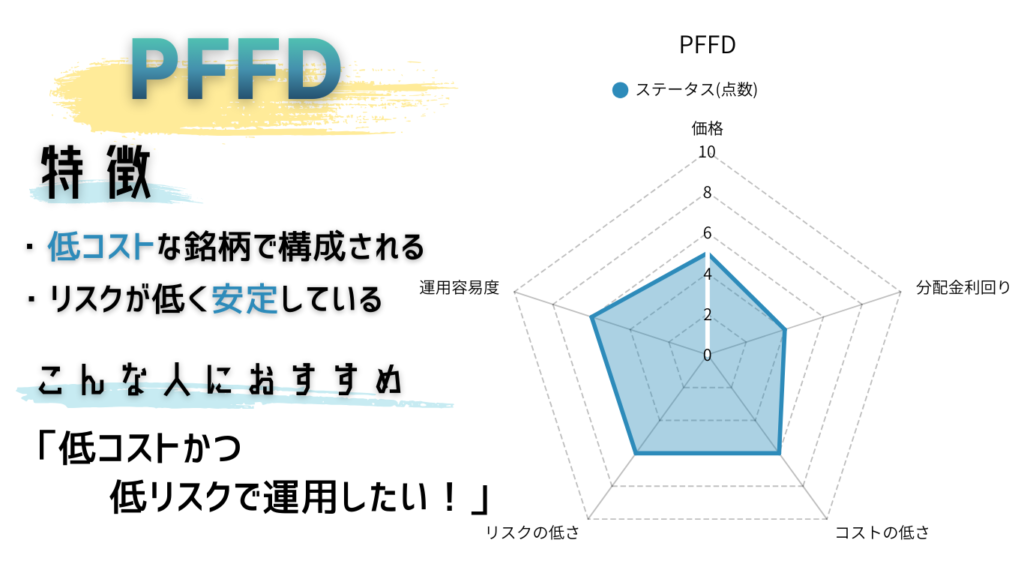

【ステータス分析】PFFを5つの観点で分析

価格 5/10点

PFFの一口あたりの価格は、約4,400円でした。この価格はETFの中では中間に位置すると考えられたため、5点としました。

ですが、比較的お手頃な価格であると考えられるため、少額投資をしたい方にも良いと考えられます。

しかし、特に少額からの積立投資を行う方にとっては、より安価なETFを探してみるのも良いかもしれません、

よって、PFFは、まとまった資金を分散しながら投資したい中級投資家にとって適した価格帯であるといえます。

分配金利回り 4/10点

分配金利回りは約4.0%ほどであったため、4点としました。

「分配金がたくさん欲しい!」という人からすると、利回り10%を超えるような超高配当ETFと比べて、少し物足りなく感じるかもしれません。

しかし、PFFが投資している優先株は、普通の株よりも配当が安定しやすいという特徴があります。

ドカンと大きな利益は狙えませんが、その分安定しているという大きなメリットがあります。

大きなリスクは取りたくないけれど、銀行に預けるよりもしっかりとお金を受け取りたい、という方にちょうど良い利回りといえます。

また、高分配金利回りのETFは以下で解説しています。

また、このように感じることはないでしょうか。

高配当ETFに興味はあるけど、数が多くてどれがいいのかわからない…

こんな方のために、これまで数々のETFについての記事を書いてきた筆者が厳選する、おすすめ高配当利回りETFをランキング形式で一挙にまとめた記事があります!ぜひご覧ください!

コストの低さ 4/10点

経費率は0.45%だったので、少し低めの4点としました。

最近は0.03%などの超低コストなETFが多いため、それらと比較すると「少し高いかな?」と感じるかもしれません。

長く持ち続けるほどこのコストの影響は大きくなるので、コストを極限まで抑えたい方は、中身が似ていてさらに安いPFFDなどと比較してみるのも一つの手です。

自分の投資スタイルに合わせて、納得できるコストかどうかを確認しましょう。

リスクの低さ 6/10点

PFFのリスクは比較的低いと考えられるため、6点としました。PFFは優先株で構成されるため、普通の株に比べると、値動きが穏やかで守りに強いのが特徴です。

そのため「資産が激しく上下するのは怖い」という方でも、比較的安心して持っていられます。

しかしながら、絶対安心というわけではないので、依然として注意は必要です。

高配当株のような派手さはありませんが、ポートフォリオの安定感を高めてくれる、頼もしい防具のような存在といえます。

運用容易度 6/10点

PFFの運用容易度は、中級者向けといえるため6点としました。

基本的には、一度購入すれば分配金を受け取りながら長期で保有するだけなので、日々の管理に手間はかかりません。

しかし、優先株という少し特殊な仕組みを理解しておく必要があるため、完全な初心者には少しハードルが高く感じるかもしれません。

しかし、他のETFに比べれば安定度がかなり高いと考えられるため、初心者にも運用できると考えられます。

つみたてNISAなどの次のステップとして、自分なりの投資を組み立てたい方にちょうど良い扱いやすさといえます。

PFFのデメリット

株価が上がりづらい

PFFの値動きは他のETFと比べて小さい傾向にあると説明しました。

その場合、平常時は株価が下落するリスクが比較的低いと思われますが、それと同時に株価が上がりにくいとも考えられます。

株価が上がりにくいと、ETFを売却した際にあまり多くの※キャピタルゲインを得られない可能性があります。

株価の値動きが小さいことにはメリットと同時にデメリットがあることに注意が必要です。

※キャピタルゲイン・・・資産を売却した際に得られる利益。売却価格と購入価格の差額が利益となる。

PFFの分配金シミュレーション

続いて、PFFの分配金シミュレーションを行います。

PFFの分配金利回りは約5%ほどであることから、このシミュレーションではPFFの分配金利回りを5%と想定して、投資金額による年間の分配金金額を算出します(ただし税金を考慮しない)。

シミュレーションの結果は以下の通りです。

| 投資金額 | 年間の分配金金額 |

| 100万円 | 5万円 |

| 500万円 | 25万円 |

| 1,000万円 | 50万円 |

| 1,500万円 | 75万円 |

| 2,000万円 | 100万円 |

| 2,500万円 | 125万円 |

| 3,000万円 | 150万円 |

| 3,500万円 | 175万円 |

| 4,000万円 | 200万円 |

| 5,000万円 | 250万円 |

| 6,000万円 | 300万円 |

| 7,000万円 | 350万円 |

| 8,000万円 | 400万円 |

| 9,000万円 | 450万円 |

| 1億円 | 500万円 |

PFFで配当金生活はできるのか

結論としては、一人暮らしであればPFFの分配金だけで生活していくことは比較的実現可能であると思われます。

仮に一か月の生活費を10万円とした場合、約2,500万円をPFFに投資することが出来れば理論上は配当金生活をしていくことが出来ます。

しかし、仮に家族がいた場合、単純に生活費が増えるだけでなく、子供の教育費などにもお金が必要になることからあまり現実的ではないと思われます。

PFFに投資するなら新NISA

株式の配当金や投資信託やETFの分配金といった、投資によって得られる利益には20.315%の所得税が課税されます。

NISAは、2014年から開始された「少額投資非課税制度」で、NISAを活用することで投資から得られる配当金・分配金や売却益が非課税となります。

新NISAとは、2024年から開始したNISAの新しい形態で、主な変更点としては

・非課税保有期間が無制限となる

・非課税保有限度額が上昇する

等が挙げられます。

新NISAはつみたて投資枠と成長投資枠に分かれており、それぞれの枠で異なる投資方法が実施できます。

注意点としては、米国株に投資する場合は国内とは別に米国内で10%が課税されるのですが、米国内で課税される分は新NISAで非課税にはならないです。

新NISAについて詳しく知りたい方はこちらからどうぞ!

高配当を狙うならPFFがおすすめ

PFFの特徴は、構成銘柄が優先株であるという点にあります。

優先株は株価が変動しづらく配当利回りが高いという点から、キャピタルゲイン(資産の売却によって得られる利益)よりもインカムゲイン(配当金や分配金などの利益)に向いているETFであるといえます。

安定して高いインカムゲインを受け取りたいのであれば、PFFがおすすめされます。

コメント

Hello there! This post could not be written any better! Reading through this post reminds me of my good old room mate! He always kept talking about this. I will forward this write-up to him. Fairly certain he will have a good read. Many thanks for sharing!