BNDは必要か?ETFをマスターして、投資ワールドを攻略せよ!

BNDとは

BNDとは、正式名称がバンガード・米国トータル債券市場ETFである債券ETFです。

債券ETFとは、債券のみを対象とした上場投資信託(ETF)を指します。

BNDは、バークレイズ・キャピタル米国総合指数という米国の投資適格債の多くを組み込んだ株価指数に連動した運用成果を目指します。

ETFやインデックス運用について詳しく知りたい方は以下の記事をどうぞ!

BNDの配当金生活シミュレーション

BNDで配当金生活を行う場合のシミュレーションをします。

アメリカの大手情報サービス会社であるBloombergによると、2024年8月27日時点でのBNDの分配金利回りは3.60%となっています。

そのため、以下でBNDの分配金利回りを3.60%とした場合に、BNDへの投資金額ごとに一年間でどれくらいの分配金を得ることが出来るのかをシミュレーションします(ただし、税引き前の金額とする)。

| 投資金額 | 年間の配当金金額 |

| 100万円 | 4万100円 |

| 500万円 | 20万500円 |

| 1,000万円 | 40万1,000円 |

| 1,500万円 | 60万1,500円 |

| 2,000万円 | 80万2,000円 |

| 2,500万円 | 100万2,500円 |

| 3,000万円 | 120万3,000円 |

| 3,500万円 | 140万3,500円 |

| 4,000万円 | 160万4,000円 |

| 5,000万円 | 200万5,000円 |

| 6,000万円 | 240万6,000円 |

| 7,000万円 | 280万7,000円 |

| 8,000万円 | 320万8,000円 |

| 9,000万円 | 360万9,000円 |

| 1億円 | 401万円 |

【ステータス分析】BNDを5つの観点別で分析

それでは、ここからはBNDのステータス分析を行っていきます!以下の指南書を読んでから、進んでください!

【指南書】

以下の5つの項目で分析する。

★価格:ETFを購入するために必要な金額。

★分配金利回り:ETFを保有することで定期的に得られるリターン(インカムゲイン)の、価格に対する割合。高ければ高いほど、リターンは大きくなる。

★コスト:ETF保有時に支払う必要がある手数料。

★リスク:ETFを運用する際のリスク。

★運用容易度:ETFの運用がどれくらい容易かを示す。高いほど、運用しやすい。

それぞれを10点満点で評価。点数が高いほど優れている。

それでは、始めましょう!

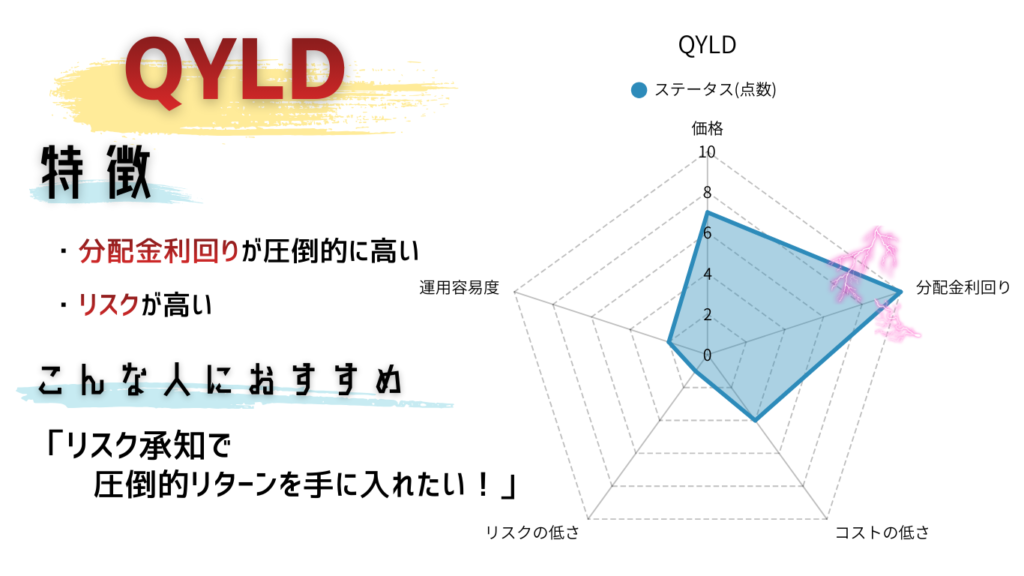

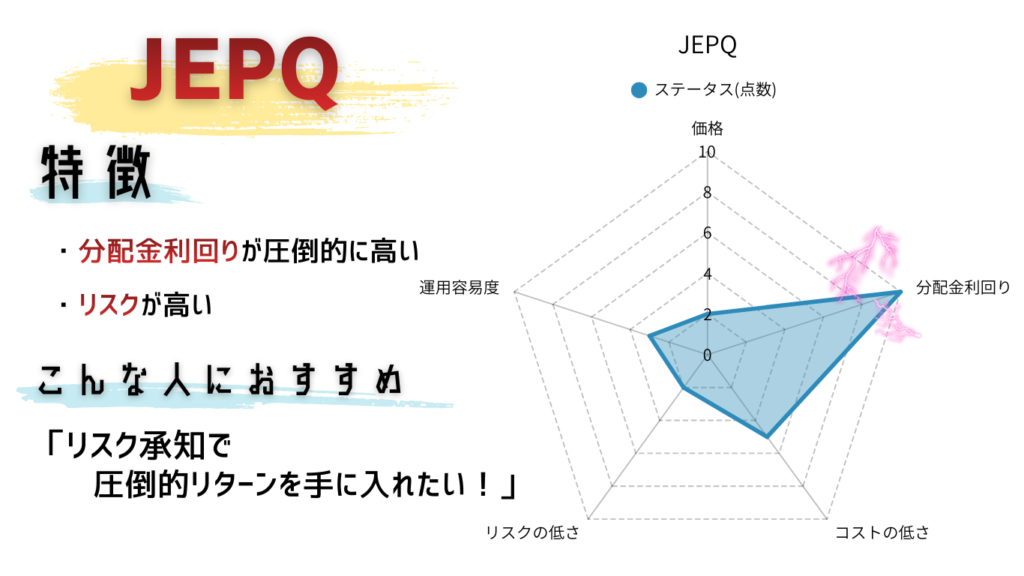

価格 1/10点

BNDの一口あたりの価格は、日本円に換算すると約11,000円〜12,000円前後で動いています。

この価格帯は、誰でも気軽にポチれるほど安くはないため、1点としました。

一回のお買い物で一万円以上が必要になるので、特に資金が限られている駆け出しの投資家にとっては、購入のハードルが少し高く感じるかもしれません。

そのため、BNDはまとまった軍資金を用意して、じっくりと腰を据えて資産を守りたい中級以上の投資家に適した価格帯といえます。

分配金利回り 4/10点

分配金利回りは大体約3.0%〜3.3%程度を推移しており、4点としました。

「資産をたくさん増やしたい!」という人には、少し物足りない数字に見えるかもしれません。

しかし、BNDはアメリカの政府や超優良企業が発行する債券を束ねたものなので、受け取れる現金の確実性が非常に高いのが魅力です。

一攫千金は狙えませんが、毎月コツコツと安定した利益を運んできてくれる、「堅実な運び屋」のような役割を期待する方にぴったりな利回りです。

また、高分配金利回りのETFは以下で解説しています。

コスト 10/10点

運用コスト(経費率)は驚異の0.03%で、文句なしの10点です。

保有していることを忘れてしまうほど維持費が安いため、長期にわたって資産を預けるには最高の条件といえます。

バンガード社という世界屈指の運用会社が提供するこの「激安の手間賃」は、投資家にとって最大の武器になります。

無駄なコストを極限まで削ぎ落とし、少しでも効率よく資産を成長させたい方にとって、非常に頼もしい味方といえるでしょう。

リスク 8/10点

BNDのリスクは極めて低いと考えられるため、8点としました。

アメリカ全体の債券をカバーしているため、株価が暴落するような場面でも、このアイテムは「資産のクッション」としてあなたのダメージを和らげてくれます。

もちろん、金利の上昇局面では少し価格が下がることもありますが、株式に比べればその動きは非常に緩やかです。

大きな波風を立てず、大切な資産を安全に守り抜きたいという方にとって、これ以上なく安心できる装備といえます。

運用容易度 9/10点

BNDの運用容易度は、初心者の方でも迷わず扱えるため、9点としました。

一度手に入れてしまえば、あとは何もせずに分配金が振り込まれるのを待つだけなので、管理のストレスがほぼゼロなのが嬉しいポイントです。

複雑な仕組みや裏側の取引を気にする必要がなく、透明性が非常に高いため、初めて債券に触れる方でも安心して運用できると考えられます。

資産運用の土台として、「長く、安心して持ち続けたい」という方に最適な、扱いやすさ抜群のETFです。

BNDに投資をするメリット

安定した分配金が得られる

BNDに投資をすれば安定した分配金を受け取ることが出来ます。

分配金とは株式にとっての配当金に当たるもので、投資信託の運用成果に応じて定期的に投資家に支払われるお金(インカムゲイン)です。

分配金は、その投資信託に組み込まれた株式や債券から得られる配当金や利息などの金額に応じて支払われます。

株式の配当金は変動するため、それに応じて投資信託の分配金の金額も大きく変動する恐れがありますが、債券の利息額は一定であるため、債券のみを対象としたBNDから得られる分配金は株式を組み入れた投資信託に比べて安定している傾向にあります。

リスク分散効果がある

リスク分散とは、異なる業種や国の様々な銘柄の資産で少額づつ運用することで、資産全体の値動きを抑えることです。

銘柄や業種ごとにどのタイミングでどのように値動きするのかが異なるため、様々な銘柄で運用することでリスクを逓減することが出来ます。

また、様々な国の銘柄で運用することによって、仮にその内の1つの国の景気が悪化した場合でも、それによる資産価格の下落幅を抑えることが出来ます。

このように、リスク分散をすることで資産運用における価格下落リスクを抑えることが出来ます。

BNDは米国の大量の債券を対象とするため、BNDに投資をするだけでリスク分散効果が期待出来ます。

初心者向けである

BNDをはじめとする投資信託・ETFを購入した場合、実際にBNDを運用するのは投資家本人ではなく専門の会社に任せることになります。

BNDに投資をする場合自分自身で資産の運用をする必要がないため、投資の初心者にも手を出しやすい金融商品といえます。

BNDに投資をする際のデメリット

キャピタルゲインが小さい

キャピタルゲインとは、ETFを売却した際に得られる利益のことです。

売却金額が購入金額を上回る場合にキャピタルゲインが生まれ、逆に売却金額が購入金額を下回る場合はキャピタルロス(損失)が生まれます。

BNDの場合、大きなキャピタルゲインは期待できません。

その理由としては、BNDの対象資産である債券は株式と比較して値動きが小さいため、株式で構成されるETFと比較してBNDの価格は上昇しづらいと考えられるからです。

そのため、大きなキャピタルゲインを目的とするのであれば株式で構成される他のETFに投資をする方が良いかもしれません。

BNDに投資する際の注意点

金利変動リスク

BNDに投資をする場合は金利変動リスクに注意する必要があります。

BNDを構成する債券の価格は、市場金利の変動に応じて上下します。

一般的に、市場金利が上昇すると保有する債券の価格は下落し、市場金利が下落すると保有する債券の価格は上昇します。

債券価格が下落してしまうと、それに合わせてBND全体の価格も下落してしまうため注意が必要です。

為替リスク

為替リスクとは、為替相場の変動によって外貨建て資産の円換算時の価値が上下するリスクを指します。

為替相場が円安に進行すると、外貨建て資産の円換算時の価値は上昇します。

反対に、為替相場が円高に進行すると外貨建て資産の円換算時の価値は下落します。

円以外の通貨で取引される資産に投資をする場合は為替リスクが伴うため、注意が必要です。

コメント

whoah this blog is fantastic i love reading your posts. Keep up the good work! You know, many people are searching around for this info, you could aid them greatly.