VTIで配当金生活はできる?VTIの配当利回りや手数料はどのくらい?ETFをマスターして、投資ワールドを攻略せよ!

VTIとは

VTIは、CRSP US トータル・マーケット・インデックスという株価指数に連動するインデックス型のETFです。

S&P500やNASDAQ100などとは異なり、CRSPは米国市場全体を対象とした株価指数となっています。

VTIの特徴は、他のETFに比べてかなり多くの銘柄に投資をしている点で、VTIは米国市場の大型株から中小型株を含めた約4,000銘柄で構成されています。

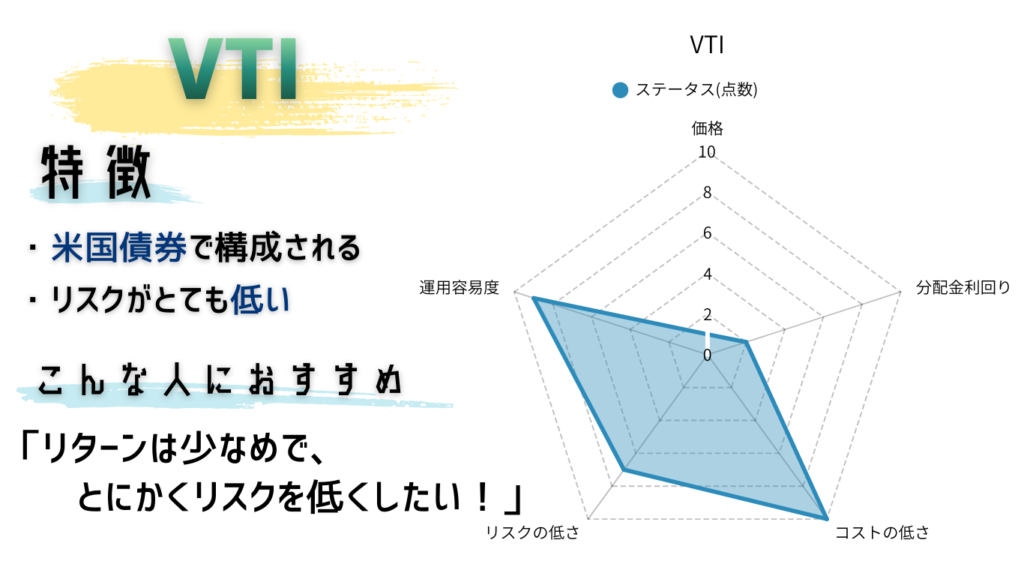

【ステータス分析】VTIを5つの観点別で分析

それでは、ここからはJEPQのステータス分析を行っていきます!以下の指南書を読んでから、進んでください!

【指南書】

以下の5つの項目で分析する。

★価格:ETFを購入するために必要な金額。

★分配金利回り:ETFを保有することで定期的に得られるリターン(インカムゲイン)の、価格に対する割合。高ければ高いほど、リターンは大きくなる。

★コスト:ETF保有時に支払う必要がある手数料。

★リスク:ETFを運用する際のリスク。

★運用容易度:ETFの運用がどれくらい容易かを示す。高いほど、運用しやすい。

それぞれを10点満点で評価。点数が高いほど優れている。

それでは、始めましょう!

価格 1/10点

VTIの一口あたりの価格は、大体日本円で約45,000円〜50,000円前後です。

この価格はETFの中ではかなり高めに位置しているため、1点としました。

一株口あたりの単価が高めなので、少額から投資を始めたい方にとっては、少し購入のハードルが高いと感じるかもしれません。

そのため、VTIはまとまった資金を持っていて、これ一本でアメリカの株式市場全体を丸ごと手に入れたい、中級以上の投資家に向いている価格帯であるといえます。

分配金利回り 2/10点

分配金利回りは大体約1.0%〜1.5%程度であるため、2点としました。

「分配金がたくさん欲しい!」という人からすると、利回り10%を超えるような超高配当ETFと比べて、かなり物足りなく感じるかもしれません。

しかし、VTIは成長著しいIT企業から安定した老舗企業まで、約4,000銘柄に幅広く投資しています。

大きな分配金は狙えませんが、その分「市場全体の成長」による値上がりを安定して狙えるという大きなメリットがあります。目

先の現金よりも、着実な資産形成を優先したい方にちょうど良い利回りといえます。

また、高分配金利回りのETFは以下で解説しています。

コスト 10/10点

運用コスト(経費率)は0.03%であり、数あるETFの中でもトップクラスの安さであるため、10点としました。

持っているだけで引かれる手数料が極限まで抑えられているため、長期で保有すればするほど、他のコストが高い商品との差が大きく開いていきます。

アメリカのほぼ全ての株式をこれだけの低価格で持ち続けられるのは、最大手のバンガード社ならではの大きなメリットです。

コストを徹底的に削り、効率よく資産を増やしたい投資家にとって、これ以上ないほど優秀なアイテムといえます。

ETFの経費率の例を挙げておきます。

| ETF | 経費率 |

| QYLD | 0.61% |

| PFF | 0.46% |

| SPYD | 0.07% |

| BND | 0.03% |

| JEPI | 0.35% |

| HDV | 0.08% |

| VIG | 0.06% |

| QQQ | 0.20% |

リスク 7/10点

VTIのリスクは比較的低いと考えられるため、7点としました。

VTIはアメリカ市場のほぼ100%をカバーしているため、特定の企業がダメになっても他の企業がカバーするという、抜群の分散力が特徴です。

そのため「資産が激しく上下するのは怖い」という方でも、個別の株に比べれば非常に安心して持っていられます。

しかしながら、市場全体が落ち込むときには一緒に値下がりするため、絶対安心というわけではなく、依然として注意は必要です。

派手な動きはありませんが、ポートフォリオの核として全体を支えてくれる、頼もしい大盾のような存在といえます。

運用容易度 9/10点

VTIの運用容易度は、初心者から上級者まで極めて扱いやすいため、9点としました。

基本的には、一度購入すればアメリカ経済の成長を信じて長期で保有するだけなので、日々の管理に手間は全くかかりません。

複雑な戦略などは一切なく、仕組みが非常にシンプルで分かりやすいのが最大の特徴です。

価格が高い点を除けば、安定度が非常に高いと考えられるため、初心者にも運用できると考えられます。

VTIの配当金生活シミュレーション

続いて、VTIの分配金利回りを1.40%と仮定して、VTIの配当金生活のシミュレーションを行います。

なお、このシミュレーションでは利益に対する税金を考慮しないため、あくまで税引前で年間どれくらいの金額の分配金を得ることが出来るのかを検証します。

結果は以下の通りです。

| 投資金額 | 年間の分配金金額 |

| 100万円 | 1万4,000円 |

| 500万円 | 7万円 |

| 1,000万円 | 14万円 |

| 1,500万円 | 21万円 |

| 2,000万円 | 28万円 |

| 2,500万円 | 35万円 |

| 3,000万円 | 42万円 |

| 3,500万円 | 49万円 |

| 4,000万円 | 56万円 |

| 5,000万円 | 70万円 |

| 6,000万円 | 84万円 |

| 7,000万円 | 98万円 |

| 8,000万円 | 112万円 |

| 9,000万円 | 126万円 |

| 1億円 | 140万円 |

VTIの分配金のみでの生活は難しいか

シミュレーションの結果を考慮すると、VTIの分配金のみで生活していくことはかなり難しいと思われます。

ETFの分配金のみでの生活を目指すのであれば、他の高分配ETFを中心に投資をすることがおすすめされます。

ですが、高リターンなETFの場合は同時に高リスクである可能性もあるため注意が必要です。

VTIのメリット

リスク分散効果が特に高い

VTIのメリットは、やはりリスク分散効果にあります。

リスク分散とは、1つの資産だけに投資をするのではなく、様々な銘柄や業種、国の資産に分けて投資をすることを指します。

投資資金のすべてを1つの銘柄に投資した場合、もしその銘柄の価格が大幅に下落してしまうと大きな損失となってしまいます。

しかし、分散投資をすることでたとえ1つの銘柄の価格が急落しても、投資全体での損失を少なく抑えることが出来るのです。

そのため、投資をする上で分散投資を心がけることは非常に重要なこととなります。

VTIは米国市場の約4,000銘柄に投資をするETFですが、これは他の米国株ETFと比べてもかなりの銘柄数となっています。

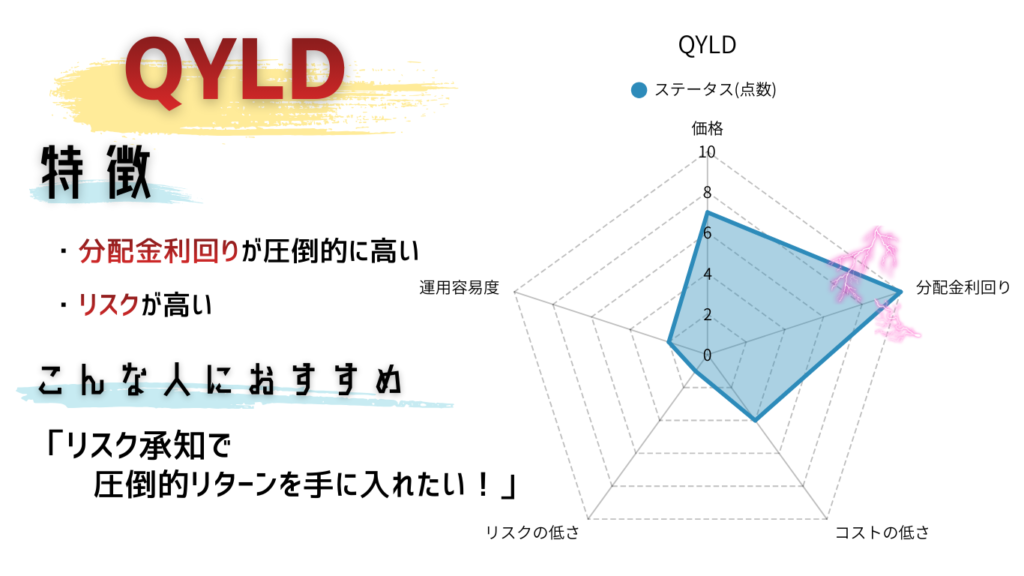

実際、QYLDというETFは米国を代表する株式市場であるNASDAQ市場の時価総額上位100銘柄(金融セクターを除く)のみで構成されています。

このことから、VTIはリスク分散効果がかなり高いETFであると言えます。

VTIのデメリット

少額投資が難しい

通常株式を購入する場合、最低売買単位(100株)以上を購入することになりますが、VTIの場合は1口から購入することが出来ます。

VTIの1口の価格は、Bloombergによると2024年8月1日時点で272.57米ドル(円換算※すると約4万954円)となっています。

これはつまり、VTIに投資をするためには最低でも約4万954円が必要になることを意味する(証券会社によって異なる場合あり)ため、通常少額での投資は難しいと考えられます。

※三井住友銀行のリアルタイム為替レート(2024年8月1日 午後3時35分 現在)のTTSレートに基づいて計算。

VTIのおすすめの活用方法

分配金利回りが高いETFと組み合わせる

VTIの特徴を簡潔にまとめると以下のようになります。

・経費率が低い代わりに、分配金が少ない

・リスク分散の効果が高い

VTIの懸念点としては、やはり分配金利回りの低さにあると考えられます。

そのため、おすすめの投資方法としては分配金利回りが高いETFも同時に購入することです。

こうすることで、受け取れる分配金も多くなり、また複数のETFに投資をすることでリスク分散の効果がより高まることが期待できます。

新NISAを利用する

新NISAとは、株式や投資信託の配当金・分配金や売却益が非課税になるという制度です。

通常の口座で投資を行った場合、配当金・分配金や売却益には20.315%が課税されます。しかし、新NISAを活用することでそれらが非課税となるため、新NISAは投資家にとって非常に便利な制度となっています。

新NISAはつみたて投資枠と成長投資枠に分かれており、それぞれで対象となる金融商品が異なります

新NISAでは、従来のNISAとは異なり非課税保有期間が無制限となったり、非課税保有限度額が増大するなど、投資家にとってより活用しやすい制度となっています。

VTIは、新NISAで購入することが可能となっているため、新NISAを活用することがおすすめされます。

コメント